Il c.d. “Decreto Rilancio” n. 34/2020 è stato convertito in Legge n. 77 del 17 Luglio 2020. Nell’Iter di conversione sono state apportate diverse modifiche alla nuova detrazione del 110%. L’Agenzia delle Entrate ha inoltre appena pubblicato la guida relativa al superbonus 110%, nella cui parte finale vengono esaminati alcuni casi pratici che forniscono importanti chiarimenti su casi concreti di applicazione della nuova detrazione fiscale.

Caratteristiche della detrazione

Ai sensi dell’art. 119 DL 34/2020 la detrazione del 110% è applicabile esclusivamente alle spese sostenute dall’01.07.2020 al 31.12.2021 e ripartita in 5 quote annuali. Il termine è esteso al 30.06.2022 solo per gli Istituti autonomi delle case popolari e soggetti assimilati. La detrazione spetta indipendentemente dalla data di inizio lavori, ma le relative spese devono necessariamente essere sostenute nel periodo ricompreso tra il 01.07.2020 ed il 31.12.2021.

Soggetti beneficiari

- Condomini: La detrazione spetta per le spese effettuate su parti comuni del condominio a prescindere dalla prevalente destinazione abitativa delle unità immobiliari che lo compongono. Possono dunque essere beneficiari della maggiore detrazione anche condomìni costituiti prevalentemente da unità immobiliari destinate ad attività economiche (uffici, negozi ecc.). Con riferimento alla natura dell’immobile, il nuovo art. 119 prevede che gli interventi possano riguardare anche gli edifici unifamiliari o interventi su unita’ immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno (le cosiddette villette a schiera);.

- Persone fisiche al di fuori dell’esercizio dell’attività di impresa o lavoro autonomo: i titolari di reddito d’impresa o professionale rientrano tra i beneficiari della detrazione nella sola ipotesi di partecipazione alle spese per interventi trainanti effettuati su parti comuni condominiali. In sede di conversione in Legge del decreto, è stato introdotto un nuovo limite, in particolare, le persone fisiche possono fruire della detrazione del 110% per gli interventi realizzati al massimo su 2 unità immobiliari. Tale limitazione non opera per le spese sostenute per gli interventi effettuati sulle parti comuni dell’edificio, nonché per gli interventi antisismici.

- Istituti autonomi case popolari (IACP) ed enti aventi la stessa finalità: tali soggetti possono fruire della detrazione del 110% anche per le spese sostenute fino al 30.06.2022.

- cooperative di abitazione a proprietà indivisa;

- ONLUS, ODV, APS, indipendentemente dallo svolgimento di attività istituzionali o anche economiche;

- ASD/SSD, limitatamente ai lavori effettuati sugli immobili adibiti a spogliatoio.

Interventi agevolabili

Per beneficiare del super bonus del 110% è necessario effettuare almeno uno dei seguenti interventi cosiddetti “trainanti”:

- Interventi di isolamento termico delle superfici opache verticali/orizzontali/inclinate (la versione precedente del decreto limitava la detrazione ai soli interventi su superfici opache verticali) che interessino l’involucro dell’edificio con un’incidenza superiore al 25% della superficie disperdente lorda dell’edificio medesimo, utilizzando materiali che rispettino i requisiti del DM 11.10.2017.

- Interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento/raffrescamento o fornitura di acqua calda sanitaria (con efficienza almeno pari alla classe A), a condensazione, a pompa di calore, impianti di microcogenerazione o a collettori solari

- gli stessi interventi del punto 2 ma su edifici unifamiliari, ossia su unità immobiliari facenti parte di un edificio plurifamiliare funzionalmente indipendente con uno o più accessi autonomi dall’esterno (è stato eliminato il vincolo della destinazione ad abitazione principale).

La legge conferma inoltre che la detrazione nella misura del 110% si applica anche a tutti gli altri interventi di efficienza energetica nel rispetto dei limiti di spesa ordinariamente previsti per ciascun intervento, qualora gli stessi siano eseguiti congiuntamente ad almeno ad uno degli interventi trainanti. Sono tali ad esempio, la sostituzione di serramenti comprensivi di infissi, l’installazione di pannelli solari per la produzione di energia elettrica, l’installazione di schermature solari ecc.

Tutti gli interventi (trainanti e complementari) devono avere come risultato finale il miglioramento di almeno due classi energetiche dell’edificio o se non possibile il conseguimento della classe energetica più alta. A tal fine sarà necessario predisporre un attestato di prestazione energetica ante e post interventi a riprova dell’avvenuto miglioramento della classe energetica.

Ulteriori novità introdotte in sede di conversione del decreto:

- Esclusione dalla possibilità di beneficiare della detrazione se l’immobile sul quale viene eseguito l’intervento rientra nelle categorie catastali A1, A8 e A9;

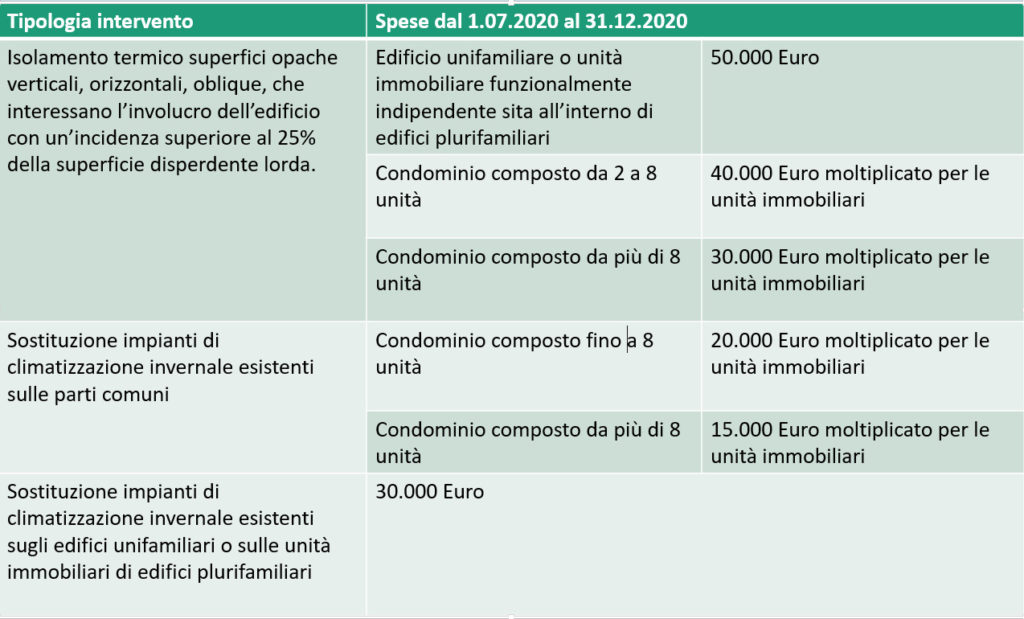

- variazione dei massimali di spesa per singolo intervento negli edifici unifamiliari, ed ulteriore distinzione dei massimali di spesa nei condomini in funzione del numero delle unità immobiliari che compongono l’edificio.

Tabella riassuntiva dei massimali di spesa per tipologia di intervento trainante:

Interventi di riduzione del rischio sismico

Per gli interventi di riduzione del rischio sismico, la detrazione spettante prevista nella misura del 50-70-75-80-85% a seconda dei casi, è elevata al 110% per le spese sostenute dal 01.07.2020 al 31.12.2021. In sede di conversione del Decreto Rilancio, sono stati ricompresi tra gli interventi agevolabili, anche quelli relativi alla realizzazione di sistemi di monitoraggio strutturale continuo ai fini antisismici, a condizione che siano eseguiti congiuntamente ad uno degli interventi antisismici.

Trasformazione della detrazione in credito d’imposta/sconto in fattura

Ai sensi dell’articolo 121 del decreto Rilancio, in luogo dell’utilizzo diretto della detrazione in dichiarazione dei redditi, è possibile optare alternativamente per:

- la cessione del corrispondente credito d’imposta ad altri soggetti ivi inclusi istituti di credito e altri intermediari oltre che ad altre persone fisiche o esercenti di lavoro autonomo o d’impresa;

- contributo sotto forma di sconto sul corrispettivo dovuto, di importo massimo non superiore al corrispettivo stesso, anticipato dal fornitore di beni e servizi relativi agli interventi agevolati.

L’opzione può essere effettuata anche in relazione a ciascuno stato di avanzamento dei lavori che, con riferimento agli interventi ammessi al Superbonus, non possono essere più di due per ciascun intervento complessivo. Il primo stato avanzamento dei lavori, deve riferirsi ad almeno il 30% e il secondo almeno fino al raggiungimento del 60% dell’intervento complessivo.

Viene confermata la possibilità di optare per la cessione del credito o per lo sconto in fattura a soggetti che sostengono negli anni 2020 e 2021 spese per interventi di:

- Recupero del patrimonio edilizio (manutenzione ordinaria, straordinaria, restauro e risanamento conservativo e di ristrutturazione edilizia) (detrazione 50% in 10 anni);

- Riqualificazione energetica rientrante nell’ecobonus (sostituzione impianti di riscaldamento o delle finestre comprensive di infissi, interventi sulle strutture o sull’involucro dell’edificio) (detrazione 65%, 75%, 80%, 85% secondo i casi in 10 anni);

- Adozione di misure antisismiche rientranti nel sismabonus (detrazione 75%, 85% secondo i casi in 5 anni);

- Recupero o restauro della facciata degli edifici esistenti inclusi quelli di sola pulitura o tinteggiatura esterna, per i quali spetta il cosiddetto bonus facciate (detrazione 90% in 10 anni);

- Installazione di impianti fotovoltaici (detrazione 50% in 10 anni),

- Installazione di colonnine per la ricarica dei veicoli elettrici (50% in 10 anni).

Le modalità di esercizio dell’opzione, da effettuarsi in via telematica, anche tramite il supporto di intermediari abilitati, saranno definite con provvedimento del Direttore dell’Agenzia delle Entrate ad oggi non ancora disponibile.

Ulteriori certificazioni necessarie:

In aggiunta agli adempimenti ordinariamente previsti per le predette detrazioni fiscali (autorizzazioni amministrative, fatture, bonifici specifici, comunicazione ENEA ecc.), ai fini dell’utilizzo del credito in dichiarazione dei redditi o per l’opzione per la cessione/sconto in fattura è necessario che venga predisposta la seguente ulteriore documentazione:

- per gli interventi di efficientamento energetico, l‘asseverazione da parte di un tecnico abilitato, che consenta di dimostrare che l’intervento realizzato sia conforme ai requisiti tecnici richiesti e la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati;

- per gli interventi antisismici, l’asseverazione da parte di professionisti incaricati della progettazione strutturale, dell’efficacia degli interventi oltre alla congruità delle spese sostenute in relazione agli interventi eseguiti.

Esclusivamente ai fini dell’opzione per la cessione o lo sconto in fattura, è necessario ottenere anche il visto di conformità che attesti la sussistenza dei presupposti che danno diritto alla detrazione d’imposta. Il visto di conformità è rilasciato dai soggetti incaricati alla trasmissione telematica delle dichiarazioni (dottori commercialisti).per gli interventi di efficientamento energetico, l‘asseverazione da parte di un tecnico abilitato, che consenta di dimostrare che l’intervento realizzato sia conforme ai requisiti tecnici richiesti e la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati.